Uniswap — это самая популярная децентрализованная криптобиржа. Ее особенность в том, что пользователям не нужно доверять свои средства централизованным контрагентам, которые могут быть взломаны. Обмен криптовалют на Uniswap осуществляется прямо из кошелька.

Биржа Uniswap существует уже давно, однако получила огромную популярность только в прошлом году после выпуска собственного токена UNI и запуска программы поощрения поставщиков ликвидности. С тех пор Uniswap занимает лидирующие позиции среди криптоплощадок. Объем торгов за последние сутки составил более $2 млрд, что делает ее одной из крупнейших бирж не только в секторе децентрализованных финансов (DeFi), но и в принципе среди всех криптобирж, включая централизованные.

5 мая разработчики Uniswap представили третью версию протокола — Uniswap v3. Обновление дает возможность пользователям лучше управлять ликвидностью, а рисковые пары станут более выгодными для поставщиков ликвидности. Для этого были интегрированы три ключевых изменения:

- Концентрированная ликвидность.

- Комиссионные уровни.

- Упрощенные и более дешевые оракулы.

Рассмотрим подробнее основные функции Uniswap V3, которые помогут ликвидировать «газовый кризис» в сети Ethereum.

Навигация по материалу:

- 1 Uniswap V3 дает поставщикам ликвидности больше контроля

- 2 Многоуровневые комиссии

- 3 Эффективность капитала

- 4 Лицензия BSL 1.1

- 5 У Uniswap светлое будущее

- 6 Где можно купить токены Uniswap? ТОП-5 бирж

Uniswap V3 дает поставщикам ликвидности больше контроля

С тех пор как в мае 2020 года вышла вторая версия протокола, на торговые объемы на самой популярной децентрализованной бирже (DEX) составляли около $135 млрд. Большинство функций вращались вокруг улучшения пользовательского опыта, устранения уязвимостей и оптимизации протокола. Однако Uniswap V3 станет вехой в развитии проекта благодаря следующим обновлениям:

В версии V2 поставщикам ликвидности (LPs) приходилось корректировать стоимость своих активов по ценовой кривой x*y=k. Таким образом, активы резервировались по всей ширине ценового диапазона — от 0 до бесконечности — хотя большинству пулов не требовалась такая ликвидность. Если учесть, высокие риски проскальзывания, а также то, что LPs, как правило, получают комиссию лишь на небольшую долю активов, стейкинг становится малопривлекательным мероприятием.

Uniswap V3 изменит эту систему, позволив поставщикам ликвидности настраивать ценовых диапазонов на активы, а не распределять их равномерно. Таким образом, каждый LP сможет создать собственную кривую цен. Таким образом мы получим эффект концентрированной ликвидности и невзаимозаменяемые позиции поставщиков.

Например, LP может указать, что в данном пуле ликвидности его активы можно использовать в паре ETH/USDT только в ценовом диапазоне $2 000-$2 700. По той же паре можно установить другой ценовой диапазон для одного и того же пула. Если цена ETH находится за пределами указанного диапазона, LP не получает никакой платы.

Uniswap V3 будет использовать тики, чтобы держать ликвидность в пределах определенного ценового диапазона для создания концентрированной ликвидности.

Многоуровневые комиссии

В соответствии с текущей системой V2 Uniswap платит LP 0,3% за каждую транзакцию, в зависимости от их доли в пуле. С учетом сбора протокола 0.05% по сделкам доходность LP снижается с 0,3% до 0.25%.

В Uniswap V3 комиссионные, выплачиваемые поставщикам, будут более гибкими и многоуровневыми:

- 0.05%

- 0.30%

- 1%

Через голосование по вопросам управления от 10% до 25% сборов LP могут быть распределены между стейкерами токенов в пуле. Таким образом можно получить эффект стабильных пулов, которые менее рискованные и приносят меньше комиссионных, чем волатильные пулы.

Кроме того, больший упор делается на голосование по вопросам управления для определения размера комиссий. Только время покажет, насколько удачен такой подход динамического формирования комиссий.

Эффективность капитала

Переход с V2 на Uniswap V3 позволит задействовать 100% депозита в доходном фермерстве. Это значит, что пользователи смогу зарабатывать больше и эффективнее использовать имеющийся капитал.

Эффективность капитала непосредственно связана с концентрированной ликвидность, которая позволяет зарабатывать больше при меньших вложениях. Если сделка происходит за пределами установленного ценового диапазона, ликвидность переводится в статус неактивной. Это означает, что она больше не будет генерировать комиссию как активная ликвидность.

Таким образом, участникам протокола придется выбирать между этими двумя стратегиями: концентрированной ликвидностью и эффективностью капитала.

- Чем выше эффективность, тем выше риски.

- Широкий диапазон, но низкая эффективность.

- Несколько ценовых диапазонов в пределах одного пула.

Конечно, чтобы зарабатывать на активной ликвидности, можно использовать третий вариант и устанавливать диапазон ордеров.

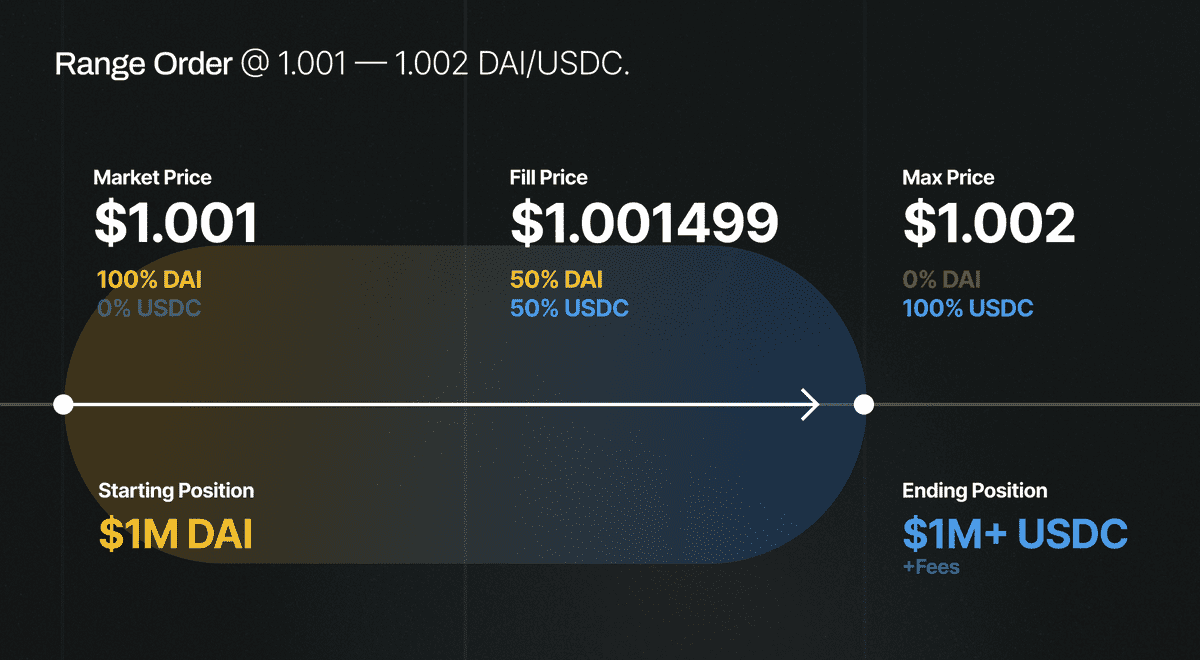

Для примера: если DAI упадет под отметку $1,001 USDC, можно открыть позицию, предоставив в пул $1 млн DAI с ценовым диапазоном 1,001–1,002. Когда DAI поднимется выше $1,001, вы начнете зарабатывать комиссию. Если DAI вырастет еще выше и преодолеет $1,002, ваш пул вместе с комиссионными конвертируется в доллары США, и его можно будет вывести со счета.

Лицензия BSL 1.1

Uniswap считают королем экосистемы Ethereum. Его код часто заимствуют и используют в других проектах. Самый яркий пример — Sushiswap. В качестве компромисса между сохранением открытого исходного кода и сокращением количества подражателей, подобных Sushiswap, V3 вводит Business Source License (BSL) 1.1 для своего кода.

Такая лицензия должна предотвратить несанкционированное использование кода Uniswap в коммерческих целях. Через два года проект вернет лицензию GPL с открытым исходным кодом. Есть мнение, что внедрение лицензии BSL 1.1 отпугнет инвесторов от клонов, которые обвиняются в незаконном присвоении и использовании кода.

У Uniswap светлое будущее

Еженедельный объем торгов Uniswap в этом месяце превысил $10 млрд, и нет никаких сомнений в том, что протокол станет основным игроком в сегменте DeFi в ближайшем будущем. Обновление до версии V3 полностью меняет структуру комиссий и стимулов, предоставляя LP новые инструменты для большей гибкости и оптимизации стратегий.

Но от них потребуется больше вовлеченности в процесс. Запуск Uniswap V3 состоялся 5 мая, далее начнется развертывание Optimism.

Где можно купить токены Uniswap? ТОП-5 бирж

Для безопасной и удобной покупки криптовалют с минимальной комиссией, мы подготовили рейтинг самых надежных и популярных криптовалютных бирж, которые поддерживают ввод и вывод средств в рублях, гривнах, долларах и евро.

Надежность площадки в первую очередь определяется объемом торгов и количеством пользователей. По всем ключевым метрикам, крупнейшей криптовалютной биржей в мире является Binance. Также Binance самая популярная криптобиржа в России и на территории СНГ, поскольку имеет наибольший оборот денежных средств и поддерживает переводы в рублях с банковских карт Visa/MasterCard и платёжных систем QIWI, Advcash, Payeer.

Рейтинг криптовалютных бирж:

| 1 | Binance (выбор редакции) | https://binance.com | 9.7 |

| 2 | Bybit | https://bybit.com | 7.5 |

| 3 | OKEx | https://okex.com | 7.1 |

| 4 | Exmo | https://exmo.me | 6.9 |

| 5 | Huobi | https://huobi.com | 6.5 |

Критерии по которым выставляется оценка в нашем рейтинге криптобирж:

- Надежность работы — стабильность доступа ко всем функциям платформы, включая бесперебойную торговлю, ввод и вывод средств, а также срок работы на рынке и суточный объем торгов.

- Комиссии – размер комиссии за торговые операции внутри площадки и вывод активов.

- Отзывы и поддержка – анализируем отзывы пользователей и качество работы техподдержки.

- Удобство интерфейса – оцениваем функциональность и интуитивность интерфейса, возможные ошибки и сбои при работе с биржей.

- Особенности платформы – наличие дополнительных возможностей — фьючерсы, опционы, стейкинг и прочее.

- Итоговая оценка – среднее число баллов по всем показателям, определяет место в рейтинге.