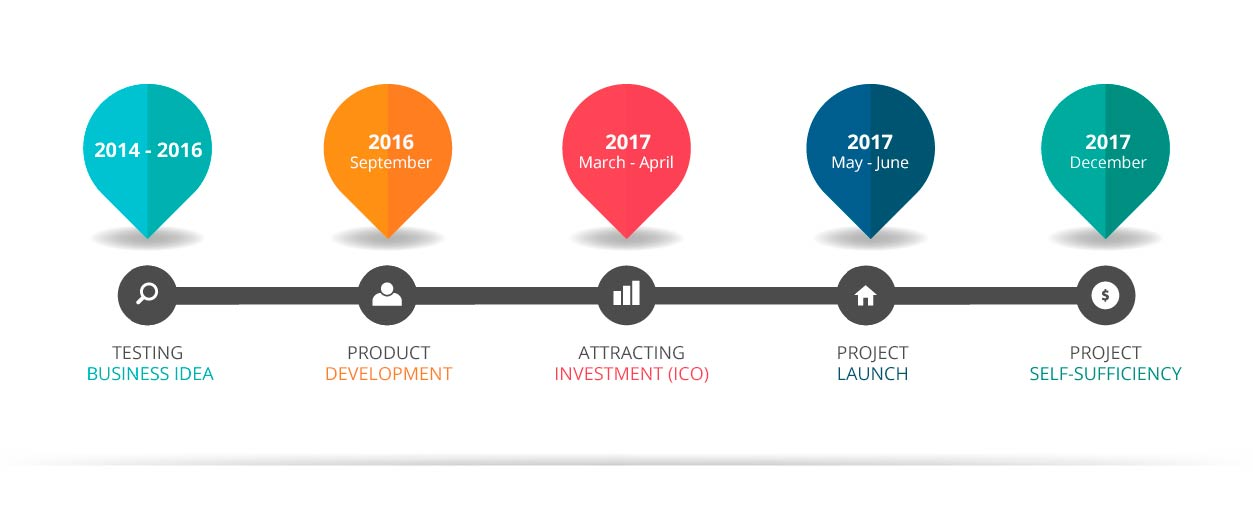

О буме ICO наслышаны, кажется, все. В 2017 году число завершённых краудсейлов измеряется сотнями. И на следующие 12 месяцев ожидания ещё больше: эксперты считают, что выпустить свои токены могут более 500 проектов.

Далеко не все прошедшие ICO сумели оправдать ожидания своих инвесторов. Привлечение капиталов с помощью криптовалюты вошло в обиход совсем недавно, и на первых порах было непонятно, на что ориентироваться при выборе проекта. Но практика не стоит на месте, и уже сегодня любую разработку, авторы которой выходят на ICO, можно подвергнуть тщательному анализу ещё до старта краудсейла.

А помогут в этом 7 критериев выбора ICO проекта.

Критерий № 1. Уникальность, необходимость идеи

Первое, на что нужно обратить внимание – необходимость и уникальность идеи. Проект, в котором нет “фишки”, характерной особенности, “не взлетит”. Новая разработка обязательно должна быть лучше существующих хотя бы в чём-то. Например, Ethereum предпочтительнее Bitcoin, потому что в Эфириуме реализованы смарт-контракты. А Dash и Monero выигрывают у того же Биткоина за счёт полной анонимности участников.

Причём особенность проекта должна быть полезная – такая, которая уже нужна сообществу. Не обязательно криптовалютному: на ICO выходят разработки, реализуемые вне цифровой сферы. Более того, не все проекты применяют блокчейн. Но это не мешает им за счёт полезности проводить успешные краудсейлы и собирать HardCap ещё до завершения ICO.

Не забывайте и о том, что идея должна быть реализуемой. Многие разработчики храбрятся и смело заявляют: “Мы создадим продукт, который убьёт Uber/McDonald’s/Facebook/другая всемирная компания”. Вряд ли у проекта, который соберёт в лучшем случае $10-20 млн, получится конкурировать с гигантами своей индустрии здесь и сейчас. Всегда смотрите дорожную карту разработчиков, основные цели и думайте, можно ли их достичь в указанные сроки.

Чтобы понять, является ли идея разработки, выводимой на ICO, необходимой и уникальной, изучите проект и ответьте на вопросы:

- есть ли у создателей видение продукта, его ниши?

- какие конкурентные преимущества выделяют разработчики?

- интересен ли продукт какой-либо категории потребителей?

- реализуем ли проект с теми финансами, которые будут у разработчиков, и в те сроки, которые они установили?

Список вопросов не исчерпывающий: его можно дополнять.

Если Вы ответили положительно на все три вопроса, то проект прошёл проверку по критерию идеи. Если нет, то от инвестирования в него лучше отказаться.

Критерий № 2. Чёткая цель

Бизнесмены стараются привлечь как можно больше средств – неизвестно, какие цели будут поставлены в дальнейшем. Такой подход, когда у разработчиков нет готового продукта (в случае с ICO чаще всего происходит именно так), неверен. Цели должны утверждаться до начала краудсейла и не меняться после его завершения.

Почему это важно? Если вектор развития продукта непонятен, то после успешного ICO (когда у разработчиков получается собрать больше, чем планировали), цели постоянно меняются. Это неудивительно: хочется сделать больше и лучше. Но это неправильно: при отсутствии чёткой цели деньги расходуются неэффективно, и в итоге получается, что не сделано ничего из запланированного.

У проекта, выходящего на ICO, должны быть прописаны цели на 2-3 года вперёд. Кроме того, в White Paper обязательно указываются расходы на каждое мероприятие. Чёткие цели свидетельствуют о том, что команда знает, чего хочет достигнуть, что нужно делать, какую прибыль это принесёт.

Критерий № 3. Масштабируемость

Предположим, что разработка стала успешной. Пришло время масштабировать идею: развивать её на новых рынках и увеличивать количество участников. Справятся ли с этим разработчики?

Чтобы понять, масштабируем ли проект, найдите ответы на следующие вопросы:

- из какой страны создатели?

- есть ли у них связи, знакомства в криптовалютном сообществе, с руководителями крупных организаций?

- является ли разработка “нишевой” или у неё несколько рынков реализации, вариантов использования?

С первым и вторым вопросами всё понятно. Что касается первого, то создатели из стран, которые находятся на периферии криптовалютного сообщества, скорее всего, не получат должной поддержки. Их проекты, даже если и хороши, в лучшем случае остаются в своей стране. Они приносят прибыль, но небольшую, и перспектив развития у них нет.

Почему критерий масштабируемости так важен? Каждый проект должен развиваться – стагнация возможна, но длительный простой ведёт к смерти. И если возможностей для расширения рынков реализации или способов применения нет, то долгосрочные перспективы не самые радужные. На первых порах проект с низкой масштабируемостью будет успешным и прибыльным. Но он не справится с “болезнью роста” и через 3-4 года уступит своё место разработкам, сумевшим пройти самую тяжёлую стадию жизненного цикла с наименьшими потерями.

Критерий № 4. Прозрачность, правильность бюджета

Качественный выбор ICO невозможен без оценки прозрачности и правильности бюджета.

В White Paper любого проекта содержатся сведения о том, куда будут потрачены привлечённые в ходе ICO инвестиции. Обычно структура выглядит так:

- 50% – разработка, совершенствование продукта;

- 20% – маркетинг;

- 20% – административные, юридические расходы;

- 10% – иные траты.

Это примерный вариант, на реальных ICO расходы описываются детальнее. Вам, как инвестору, нужно проверить следующее:

- Затраты на разработку, совершенствование продукта – они обязательно должны быть и занимать минимум 30% собранных средств.

- Затраты на маркетинг – без них тоже не обойтись, но расходы должны быть в пределах 20-25%.

- Обязательны затраты на юридическое сопровождение (5-10%).

- Не должно быть непонятных инвестору статей расходов.

Если все пункты соблюдены, то бюджет можно назвать прозрачным и правильным.

Критерий № 5. Концепция, продукт

Не все проекты выходят на ICO с готовым продуктом. И это нормально: многие разработки требуют $1-2 млн инвестиций, и таких денег у создателей нет.

Но концепция у идеологов нового продукта должна быть обязательно. Разработчики, привлекающие инвестиции на ICO, обязаны детально объяснить, как будет работать продукт, за счёт чего генерировать прибыль, насколько успешно конкурировать с имеющимися идеями. Концепция должна быть “вылизана” и описана так, чтобы всё было понятно даже непосвящённому человеку.

Для чего этот критерий? Ведь, казалось бы, инвестор и не должен вникать в технические подробности и методы окупаемости – это вотчина исключительно разработчиков. Но недолгая история развития ICO полна идей, выходивших на краудсейл без внятной концепции реализации и развития. Процент успешных проектов среди них был ничтожно мал, а инвесторы теряли свои деньги.

Именно поэтому перед вложением средств в ICO нужно изучать концепцию (если нет готового продукта) и анализировать, будет ли она успешной. Конечно, придётся вникать в технические особенности и осваивать новые термины, но без этого инвестору в ICO никуда.

Критерий № 6. Команда

Выбирая перспективный краудсейл для инвестирования, обратите внимание на его команду.

Первое – информация о ключевых членах коллектива должна быть в White Paper. ФИО и фотографии недостаточно: для каждого эксперта требуется портфолио (образование, успешные проекты, опыт работы). Хорошим тоном считается публикация информации и о привлечённых помощниках.

Если эти сведения есть (их отсутствие – плохой сигнал), приступайте к их изучению. Можно делать это по следующим пунктам:

- образование – высшее, желательно в той же сфере, что и выходящий на ICO проект;

- опыт – от 3 лет (в той же области, что и предлагаемая командой разработка);

- успешные проекты – отлично, если есть 1-2 оправдавших ожидания продукта, но их отсутствие вовсе не означает отсутствие квалификации.

Этот список, как и перечни по предыдущим критериям, можно расширить.

Команда должна быть не только квалифицированной, но и коммуникабельной. Хотя бы один член коллектива обязан на постоянной основе отвечать в социальных сетях участникам проекта. Уходить от дискуссии недопустимо: это значит, что разработчики не готовы обосновать преимущества своей разработки.

Чтобы сделать ICO успешным, команда проекта должна вести аккаунты в социальных сетях на регулярной основе и быстро оповещать читателей об изменениях. У хороших проектов страницы “живые”: на них не только можно найти много интересной информации, их ещё и интересно читать. Кроме того, сведения о финансировании извне (если такое есть) тоже должны публиковаться в общем доступе.

Критерий № 7. Распределение токенов

Информация о распределении токенов публикуется на всех ICO. И это тоже интересный источник.

Важно изучить, сколько монет останется у команды. У её членов должно находиться 20-40% всех выпущенных токенов, причём срок их холдирования (заморозки) – не менее 1-1,5 лет.

Для чего это правило? Оно преследует две цели:

- уравнять в правах обычных участников и разработчиков;

- мотивировать создателей на дальнейшее развитие своего продукта после ICO.

У идеологов и команды проекта не должно быть слишком мало (меньше 10%) и слишком много (более 50%) токенов. В первом случае велик риск потери интереса у создателей к развитию разработки после завершения сбора средств. Во втором случае возникнет централизация: права команды будут больше, чем у рядовых пользователей, и её члены смогут делать всё, что захотят.

Заключение

7 критериев, описанных в статье, помогут Вам выбрать достойное для инвестирования предложение. Конечно, ICO, которые удовлетворяют всем пунктам, не так много. Но варианты “прибыльные инвестиции” и “много инвестиций” не равны между собой: можно вложиться в один успешный проект, а можно в 10 провальных.

Изучая очередное ICO, сконцентрируйтесь прежде всего на семи основных критериях. Оценка по ним позволит объективно оценить перспективы проекта и ответить на вопрос: “Стоит ли инвестировать в ICO?”.

Однако зацикливаться именно на этих пунктах оценивания не стоит. Можно включить собственные критерии или убрать 2-3 раздела из тех, которые были рассмотрены в статье. Но помните, что исключение критериев не позволит оценить все риски, с которыми может столкнуться проект.

А если не учитывать и не оценивать все риски, то решение, которые Вы примете в итоге, может сильно отличаться от правильного. И инвестирование в ICO превратится в лотерею.

Подписывайтесь на новости BitExpert в Facebook!